【中國數字視聽網訊】2017年,全球小尺寸顯示屏技術將加快往柔性方向發展。但作為面板技術領先的韓國和日本,在技術路線上又一次出現了一定分歧。在韓國,三星已經明確以小尺寸AMOLED作為未來柔性屏的主要技術方向。而LG,目前似乎還對大尺寸AMOLED保有希望。日本相對更希望從自己擅長的液晶LCD技術上作深度延伸。其實,早在TFT-LCD替代CRT顯示面板時期,韓國和日本就曾經出現過一次重大技術發展分歧,韓國以三星和LG重點推動液晶LCD世代線發展,重點是做大。而日本則認為屏幕大小不是主要的發展思路,而是強調屏幕顯示精細化,以及堅守等離子等方面技術。最終在面板競爭中落敗。進入2017年,小尺寸顯示面板未來柔性化的趨勢已經明確,那么到底是韓系三星力推的AMOLED技術成為主流還是日系LCD柔性技術異軍突起,國內面板大廠在這場競賽中技術陣營的選擇方向,也格外值得關注。

1、回顧韓日液晶戰爭史,中國將獨占大尺寸LCD面板未來市場

事實上,從進入產業化競爭階段開始,進入TFT-LCD工業的浪潮就此起彼伏,成為推動產業發展的重要力量。在后進入者中,失敗比比皆是,但成功者仍然出現,甚至出現了顛覆領先者地位的挑戰者-最成功的是韓國的三星和LG。

韓國企業兇猛的投資戰略改變了游戲規則,使液晶顯示技術進步的規律在進入TFT-LCD產業化時代后發生了明顯變化。以韓國企業超越日本企業為轉折點(1990年代末),TFT-LCD工業明顯分化為兩個階段。在早期階段,能否找到應用領域是液晶顯示技術進步得以持續的關鍵,所以研發戰略(研發方向和應用領域選擇)是技術進步的關鍵;但在隨后的產業化競爭階段,在產品性能改進(如顯示屏尺寸擴大)和成本降低需要大規模投資的條件下,對產品性能改進和成本降低必然創造新需求的信念成為投資決心的關鍵,所以投資戰略成為技術進步的關鍵。顯示面板工業的投資強度如此之高,只有決策者對市場前景的遠見和信念,而非眼前的收入,才能證明這種投資的合理性。

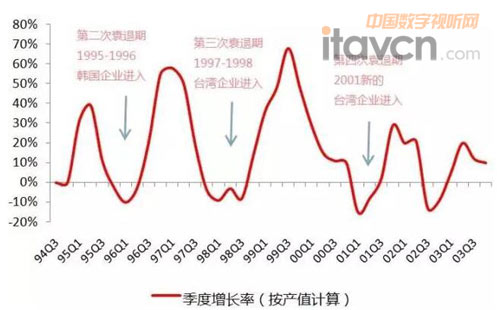

圖1:回顧液晶周期1994-2003,韓企、臺企反周期投資趕超技術領先的日本企業

資料來源:中信建投證券研究發展部

要理解產業競爭者中的失敗者為什么失敗、成功者為什么成功,就必須把企業的戰略與TFT-LCD工業的競爭動力結合起來考慮,而這種動力特別體現在一個從顯示面板工業誕生后就在業界流行起來的概念-液晶周期。其表現是:一批產業化的先驅企業開拓了液晶顯示產品的應用,創造出對液晶顯示的市場需求;當產品為市場接受后,一時的供不應求引發現有企業進行新的投資,并出現一批新進入者;新投資者帶來的產能迅速擴大導致生產過剩、價格下降,造成產業衰退;但價格下降卻導致需求擴大,液晶產品的成本下降導致其應用范圍的不斷擴大,于是再次出現產能不足,又引發新一輪投資和新企業的進入,如此循環往復。從液晶周期的動力看,如果僅僅依據現有的市場需求進行投資決策,那么這個工業前進的步伐只能是緩慢的;如果不是依據現有的市場需求,而是依據對市場前景的判斷和信念進行更大規模的投資,那么技術進步和規模經濟就會創造出新的需求--更大的尺寸、更好的畫質和更低的成本會擴大液晶顯示器的應用范圍。因而LCD的應用領域能從最初的電子表、計算器擴展到隨后的筆記本電腦、臺式機顯示器、手機,到現在的大尺寸液晶電視及移動智能移動終端設備,應用領域和應用尺寸不斷提升。

企業的進入與液晶周期密切相關,成功的企業通常都是在液晶周期的衰退階段進入,獲得相關技術和技術能力,等待下一次衰退期進行大規模的投資,在接下來的上升期獲得市場份額和技術積累。三星的液晶業務從1990年到1997年連續虧損7年,其中1991-1994年平均每年虧損1億美元,終在1997年末實現“咸魚翻身”,一舉扭虧為盈,1998年出貨量躍居世界第一。LG的液晶業務從1987年到1994年,平均每年有5300萬美元的虧損,持續了8年。韓國企業的進入和反周期投資的兇猛擴張改變了TFT-LCD工業的游戲規則,他們不顧短期盈利狀況而采取進取性投資戰略,而支撐這種行為的是對市場前景的遠見和信念。韓國率先建設5代線正是韓國超越日本的分水嶺。相比之下,產業化先行者的日本企業,追求技術的獨特性,在產業規模擴張方面的“保守”以及受制于規模擴產的資金風險,當技術的擴散并不能因技術的差異維持產品高利潤時,也就逐漸喪失了原有在LCD面板領域的領先地位。

因此上世紀90年代,韓國對日本在LCD的替代給我們的啟示是,對于大尺寸面板,由于其顯著的周期性特點,其投資與擴產需要巨大的資金支持乃至政府意志作為背書。隨著韓國三星為首的廠商逐漸關停LCD產線,轉投更高利潤的OLED產線,中國迎來大尺寸LCD產線的全面承接,一舉獲得LCD產品的定價優勢。大尺寸OLED產品價格過高的局面短期內難以改變,這將有利于我國企業在大尺寸LCD面板領域市場份額的強化,提升平均利潤率水平,帶動相應國內產業領域企業業績的中長期成長。

2、小尺寸顯示屏柔性成趨勢,韓國OLED技術路線占優

柔性為王。基于智能手機、可智能穿戴、VR/AR和汽車駕駛對于柔性顯示屏的追求,我們再次重申我們的觀點:得柔性者得天下。

日本主張研發柔性LCD技術,同時布局OLED產業,實現柔性LCD和OLED雙重布局;韓國目標明確,以OLED技術實現柔性面板,逐漸退出LCD生產,并投入巨資進行柔性OLED產線建設,目前韓企壟斷了全球OLED市場;而中國則看好柔性OLED市場,緊跟韓企潮流投入巨資,未來中韓將成為全球柔性OLED的兩大生產基地。

在此我們表明以下兩方面觀點:1、相比于柔性LCD,柔性OLED市場前景更加明朗。2、中韓將成為全球柔性OLED兩大生產基地,而日本將在上游材料和設備領域占據優勢。

2.1日企柔性屏技術一心兩用,柔性LCD難量產

作為液晶顯示屏產業化的發源地,日企在LCD領域技術累積雄厚。同時韓企三星在OLED中小屏,LG在OLED大屏都技術成熟,被用于手機和電視產品多年,均有5.5代、6.5代線量產OLED。日企并無OLED技術的先發優勢,同時現有液晶業務受韓國擠壓經營較差,無力建設高價OLED產線。在此背景下,日企采取的是雙技術發展路線,一方面緊跟OLED發展但產線在建,至少要2017年末、2018年才具備量產能力;另一方面是充分利用LCD的技術和產線嘗試柔性屏,即柔性LCD技術。

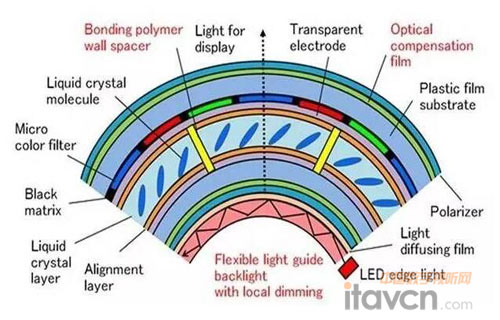

柔性LCD基本原理可歸納為,將一般LCD屏中原本是剛性的背光源,驅動電路和基板,都采用柔性材料來替換。柔性背光源需要額外加入導光板與置于側邊的LED共同實現,上下偏光片在彎折情況下會產生相位差需要添加補償片,難點是在液晶盒內形成聚合物間隔壁(polymerspacerwall),使液晶層保持網格狀,保證液晶層在彎曲情況下分布均勻。LCD實現柔性原理上可行,但工藝上繁瑣復雜,絲毫不比OLED簡單,同時與OLED自發光相比,LED背光導致的LCD顯示視角偏小、對比度較差等劣勢仍然存在。同時柔性LCD技術目前尚不成熟,僅有少量樣機展示,性能提升和量產還有相當長的路要走。

圖2:日本推出柔性LCD,工藝復雜,顯示效果劣勢仍存

資料來源:中信建投證券研究發展部

因此,結合技術實現的難度及最終色彩表現,我們認為OLED仍是柔性顯示的首選,已推出的產品也經受住了消費者的考驗,柔性OLED技術將會是未來的主流。日本夏普和JDI紛紛投錢設立OLED產線,也是基于對OLED的看好,至于柔性LCD應該只做技術儲備,短期內估計無量產可行性。

雖然日本企業在OLED的投入上無法與中韓企業進行抗衡,不過日本牢牢抓住了OLED上游部分關鍵材料的供應,目前許多公司如出光興產(IdemitsuKosan),住友化學(SumitomoChemical),東麗先進薄膜公司(TorayAdvancedFilm),凸版印刷(ToppanPrinting),以及大日本印刷(DNP)等等在增強AMOLED材料的壽命和特性方面發揮了關鍵作用。目前日本在全球OLED設備與材料占據絕對的技術和規模優勢。

2.2韓企當下OLED霸主,小尺寸柔性OLED率先發力

目前韓國在面板產業上的布局明確:一退一進。一退:關停、出售部分LCD產線,減少LCD產能。一進:新增OLED產線和原LCD工廠轉向生產OLED,大力進軍OLED市場。目前市場上能夠實現柔性OLED規模量產的只有三星一家,幾乎占據了全球100%的市場份額,2016年三星已經達成4億片OLED面板出貨目標,更將2017年的生產目標大幅提升至5.5億片,增幅達37%。

在柔性屏的路徑選擇上,韓國三星和LG是柔性OLED堅定的擁護者。早在2007年三星就在全球率先量產OLED,雖然這是一條剛性OLED產線,不過為后來柔性OLED的量產提供了寶貴的經驗和技術積累,目前在全球范圍內,無論是中小尺寸還是大尺寸柔性OLED領域,韓國企業都占據了絕對的壟斷地位。

在柔性OLED領域,三星和LG分屬兩個陣營,三星壟斷了全球小尺寸柔性OLED領域,而LG避其鋒芒,主要在大尺寸市場上占據主動(96%左右的市場份額)。目前市場上大尺寸柔性OLED的出貨量相比小尺寸幾乎可以忽略不計,市場呈現冰火兩重天。根據我們對市場情況的分析,未來OLED將深化在小尺寸領域的應用,而短期內在大尺寸領域滲透將比較緩慢。

看好小尺寸的應用:下游手機成為拉動小尺寸OLED出貨快速增長的最大因素,我們預測明年IPhone8大概率使用柔性OLED屏幕,帶動柔性OLED屏成為其他品牌中高端智能手機的標配。

大尺寸應用仍有待觀察:(1)價格角度:目前大尺寸OLED主要用于TV,LG電視最新售價,“55英寸曲面4K超清”OLED電視為17000元,而“55英寸硬屏4K超清”液晶電視僅為5500元,價格高出兩倍之多。(2)技術角度:目前OLED驅動技術主要有兩種LTPS和IGZO,因為6代線以上,LTPS的生產良率直線下降難以量產,目前更高世代的OLED產線全部使用IGZO的驅動技術,良率有待進一步提升。3、市場角度。目前大尺寸AMOLED實現量產的只有LG一家,供應能力有限。而且LG并沒有起到模范效應,帶動市場上有技術實力的廠商進行OLEDTV的產線投入,因此市場供應環節存在很大的短板。反觀小尺寸市場,在三星的帶動下,中國面板企業早早布局AMOLED產業,形成一定的產業規模。當然我們將持續關注大尺寸柔性OLED產業鏈上下游的變化。

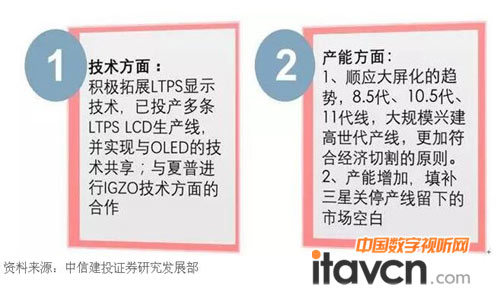

圖3:韓企一退一進策略:出售、關停LCD產線,轉向OLED生產

資料來源:中信建投證券研究發展部

3、中國面板產業崛起,龍頭一致押注柔性AMOLED

3.1中國高世代LCD、OLED雙重布局

圖4:中國在LCD領域的發展方向 資料來源:中信建投證券研究發展部

中國形成了LCD和OLED顯示屏雙重發展的思路,在LCD領域,中國一直處于追趕的階段,而OLED的興起讓中國面板企業看到了彎道超車的機會,即使日本和臺灣對OLED生產線的投入相對消極,不過中國大陸仍然緊跟韓國的發展,大規模進軍OLED市場。

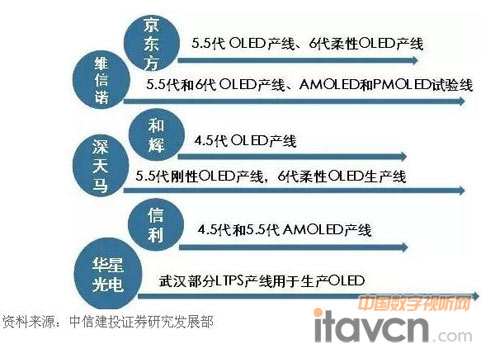

圖5:中國紛紛布局OLED產線 資料來源:中信建投證券研究發展部

3.2柔性OLED從0到1,中韓爭霸勢在必行

國內企業偏向于于以OLED技術實現柔性屏,11月8日BOE(京東方)在2016全球創新伙伴大會(IPC2016)首次展示可彎曲柔性屏。京東方可彎曲柔性屏的亮相,標志著京東方正式成為繼三星和LG之后全球第三個掌握柔性OLED屏自主知識產權的企業。

以AMOLED作為實現柔性屏的技術方向,在國內面板企業中得到了廣泛的認可,不過在驅動技術選擇上,國內企業出現了一定的差異性:

1、以京東方、華星光電、深天馬為代表的面板企業,堅持走韓系的技術路線,以LTPS的驅動AMOLED,投資6代以下(含6代)AMOLED產線,下游應用主要面向智能手機、智能硬件等領域,競爭對手直指三星。

2、而以華映科技和華東科技為代表的面板企業,他們堅持日系路線,華東科技更是與夏普達成授權合作,獨家引進成熟的IGZO技術,8.5代線投產在即,華映同樣投巨資興建6代IGZOTFT-LCD產線,未來兩家企業都不排除將IGZO技術用于AMOLED產線的建設。

圖6:OLED不同的驅動技術 資料來源:中信建投證券研究發展部

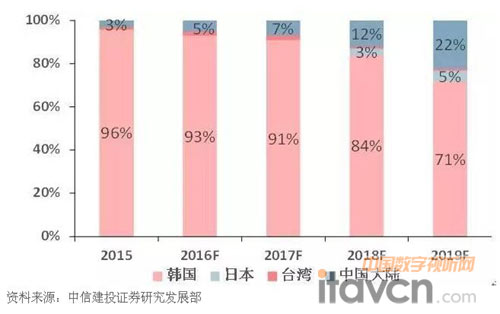

圖7:全球中小尺寸AMOLED面板產能區域占比 資料來源:中信建投證券研究發展部

我們的判斷:未來幾年韓國仍然會占據全球OLED市場的龍頭地位,不過隨著中國產能和技術的提升,全球范圍內,中國和韓國將成為兩大生產基地。WitsView最新研究顯示,2017年LTPS產能年增長率高達31.6%。下游柔性OLED需求的興起,擠壓LTPS在高端手機中的市場占有率,未來兩年LTPS供過于求壓力將逐漸浮現。國內無論是已生產的LTPS產線,還是規劃建設的產線,都有可能效仿華星光電的做法,將LTPSLCD產線進行優化,并轉向生產OLED,中韓之間的競爭將不可避免。

(編輯:daisy)

- 11-28韓國成功研發出柔性紡織物OLED顯示屏

- 11-08夏普高管證實:iPhone 8采用OLED顯示屏

- 10-20新專利顯示LG正開發透明可折疊OLED屏

- 07-11柔性顯示器漸登舞臺 OLED市場即將爆發

- 07-06三星OLED已獨立門戶 LCD時代即將過去?

- 07-04小間距LED增長迅猛 液晶或將轉向OLED

- 07-01液晶電視博弈OLED電視 誰更勝一籌?

- 05-04加速替代液晶電視 OLED引領高端市場

- 04-15賽普OLED透明屏亮相InfoCommChina2016

- 03-22創維OLED有機電視 有望超越液晶時代

- 本 周

- 熱門產品

-

![[洲明]玻璃屏G系列 G10-i](/pic/product/201507/20150730/2015073015150753.jpg)

[洲明]玻璃屏G系列 G10-i

價格面議

[查看詳情] - 價格面議[洲明]球形屏SP系列 SP4(1.2

- 價格面議[洲明]格柵屏M系列 M10

- 價格面議[洲明]室內標準分辨率PL系列

- 價格面議[洲明]室內小間距產品UTV系列

- 價格面議[洲明]新版租賃產品R系列 R2

- 價格面議[洲明]戶外小間距表貼廣告屏

- 價格面議[洲明]戶內固定安裝A系列 A3

- 價格面議[洲明]A10

- 價格面議[易事達]IA4S

![[科泰]室內Φ3.0雙基色](/pic/product/200904/20090402/2009040213544474.jpg)

![[海爾]LED 信息顯示屏](/pic/product/200907/20090707/2009070710344194.jpg)

![[雷盛]P10室外單色LED顯](/pic/product/200904/20090403/2009040311333292.jpg)

![[科瑞鑫光]KR-3906/2R1G](/pic/product/200906/20090615/2009061513594562.jpg)

![[科泰]Φ5亞表貼全彩](/pic/product/200904/20090402/2009040211320561.jpg)

![[洲明]UTV2.5](/pic/product/201312/20131225/2013122517445835.jpg)